хозяйственный бизнес

тонн

из России

тонн

в сезоне 2023/2024

тонн

в сезоне 2023/2024

тонн

в сезоне 2023/2024

руб. / т

в России (без НДС)

руб. / т

в России (без НДС)

руб. / т

в России (без НДС)

По предварительным данным Росстата в сезоне 2023/2024 урожай зерновых культур составил 142,5 млн тонн, что на 10% (−15 млн тонн) ниже результата предыдущего сезона. Валовый сбор пшеницы снизился на 11% (−11,5 млн тонн), ячменя — на 10% (−2,2 млн тонн). Основным фактором такой динамики стало ухудшение урожайности этих культур. Причиной снижения урожайности послужили погодные условия, которые в прошедшем году были не настолько благоприятными, как в 2022 году, когда урожай зерна вообще достиг своих рекордов.

В сезоне 2023/2024 сократились посевные площади кукурузы на 7%, что привело к падению валового сбора данной культуры на 9% (−1,4 млн тонн), который по итогу года составил 14,4 млн тонн. При этом урожайность кукурузы показала хорошие результаты — она увеличилась на 14% (+0,9 тонны/га).

Предварительные данные урожая масличных культур в сезоне 2023/2024 продемонстрировали увеличение показателя на 3% (+0,8 млн тонн) — до 27,6 млн тонн. Вырос урожай сои, он стал больше на 12% (+0,7 млн тонн) и составил 6,7 млн тонн. Это связано как с ростом посевных площадей культуры (+4%), так и с улучшением ее урожайности (+8%). Посевная площадь подсолнечника снизилась — она составила 9,9 млн га, что на 3% (−0,3 млн га) ниже результатов предыдущего сезона.

Посевные площади масличных уменьшились на 1%, т. к. некоторые производители увидели дополнительные риски в переходе на семена подсолнечника отечественного производства в рамках импортозамещения, а с ввозом импортных семян на территорию РФ в начале года были сложности.

В целом урожайность масличных культур в 2023 году возросла на 4% по сравнению с 2022 годом. Это связано с более высокой урожайностью в 2023 году подсолнечника в Южном федеральном округе и сои в Центральном федеральном округе.

В сезоне 2023/2024 урожай сахарной свеклы по предварительным данным составил 46,5 млн тонн, что на 5% ниже уровня предыдущего сезона (−2,4 млн тонн). В связи с неблагоприятными погодными условиями (последствием интенсивных осадков) в ранние периоды вегетации урожайность снизилась на 1% (−0,4 тонны/га) — до 48,3 тонны/га. Небольшое увеличение площади посевов (+4%, или 40 тыс. га) было обусловлено привлекательной рыночной конъюнктурой на рынке сахара.

Согласно данным аудиторско-консалтинговой компании BEFL, на август 2023 года под управлением пяти крупнейших лэндлордов находилось 4,4 млн га сельскохозяйственных земель. За год они увеличили земельный банк на 313 тыс. га (+8%). Рейтинг возглавляет крупнейший производитель мяса в России «Мираторг» — земельный банк компании оценивается, как и годом ранее, в 1 105 тыс. га. «Русагро» с земельным банком в 670 тыс. га заняла четвертое место. На конец 2023 года площадь земель под управлением Компании составила 685 тыс. га, что будет учтено при составлении рейтинга в августе 2024 года.

банка «Русагро»

на конец года

В 2023 году объем экспорта основных сельскохозяйственных культур составил 66,2 млн тонн, что на 9% (+5,4 млн тонн) выше уровня 2022 года. Поставки пшеницы и ячменя показали рост на 7% (+3,4 млн тонн) и 9% (+0,5 млн тонн) соответственно. Такой результат удалось реализовать на фоне ожидания второго рекордного урожая зерновых, больших переходящих запасов и высоких темпов вывоза в первой половине сезона. Основной объем экспорта приходится на пшеницу. Кроме того, увеличению экспорта способствует последовательное налаживание и оптимизация логистических связей со странами-импортерами.

Экспорт сои и подсолнечника в целом занимает незначительные объемы поставок сельскохозяйственной продукции за рубеж. В 2023 году он вырос на 1% благодаря увеличению поставок сои (+1%, или 0,02 млн тонн), в то время как объем экспорта подсолнечника с прошлого года не изменился и составил 0,03 млн тонн. Основными ограничениями для экспорта сельскохозяйственной продукции из России являются: введение экспортных пошлин на нишевые культуры (горох, чечевица, нут, лен, соевое масло и т. п.), высокие пошлины на масличные (20% на сою, но не менее 100 долл. США / т, 50% на подсолнечник); запрет на вывоз рапса до 31 августа 2024 года (кроме погран-перехода «Забайкальск»). Кроме того, рост экспорта сдерживают ценовая политика в странах-импортерах, ограничение провозной способности железнодорожной сети на подходах к портам и ограниченные мощности перевалки в российских портах.

В 2023 году список крупнейших импортеров зерна из России практически не изменился, но в связи с перестроением логистических цепочек произошло изменение их доли. Так, доля Турции, традиционно крупнейшего покупателя российского зерна, упала с 21 до 15%. Причиной снижения прогноза импорта зерна в Турции является высокий уровень запасов предыдущего года. Доля Египта снизилась с 14 до 12%. Бангладеш, напротив, значительно нарастил долю с 3 до 7%, что обусловлено ростом отгрузок на 184%. Существенно увеличились отгрузки российской зерновой продукции в Азербайджан (+49%) и страны ЕАЭС.

сельскохозяйственных

культур

Основной культурой, импортируемой в Россию, является соя — в 2023 году было завезено 1,45 млн тонн, что на 3% (−50 тыс. тонн) ниже, чем годом ранее. Динамика по импорту сои и подсолнечника имеет тенденцию к снижению, поскольку повышается урожайность масличных в России, а также оказывает влияние разрыв традиционных логистических цепочек и не столь быстрое появление новых.

В результате на 305 тыс. тонн, до нуля, уменьшились закупки сои у Парагвая и на 6 тыс. тонн (−10%) — у Аргентины. Одновременно с тем Россия увеличила объем импорта сои из Бразилии на 266 тыс. тонн (+24%), что составило 94% всего объема закупаемой в других странах сои. Это повлияло и на снижение поставок зерновых культур, которые изменились на 14% — до 250 тыс. тонн.

сельскохозяйственных культур, млн тоннДанные за сезон 2023/2024 являются предварительными.

таможенная служба России

В 2022–2023 годах, после пиковых значений цен в 2021 году, среднегодовые цены на зерновые и масличные культуры показали отрицательную динамику. Так, цены на пшеницу в 2023 году упали на 15% (до 10,9 тыс. руб. / т), на ячмень на 24% (до 9,7 тыс. руб. / т) и на кукурузу упали на 20% (до 10,5 тыс. руб. / т) соответственно.

Этому способствовал высокий урожай зерновых в текущем сезоне как в мире, так и в России. Также на рынок зерновых оказывают давление рекордные переходящие запасы зерна с прошлого сезона, снижающаяся покупательская способность как внутри страны, так и за ее пределами. На экспортном рынке предложение превышает спрос. Для стабилизации внутренних цен Министерство сельского хозяйства приняло решение о закупке зерна в государственный интервенционный фонд с декабря 2023 года, хотя ранее этих шагов не планировалось.

в России (без НДС)

в России (без НДС)

в России (без НДС)

Под влиянием положительной динамики валового сбора масличных культур, волатильного курса валют цены на сою и подсолнечник в 2023 году продолжили падение второй год подряд после рекордного 2021 года — на 14% (до 32,6 тыс. руб. / т) и 27% (до 24,3 тыс. руб. / т) соответственно. На более существенное снижение цены на подсолнечник дополнительно повлияли снижение экспортных цен на подсолнечное масло и слабая торговая активность импортеров.

в России (без НДС)

Тем временем цены на сахарную свеклу в очередной раз продемонстрировали положительную динамику. После рекордно низкого уровня цен на сахарную свеклу в 2019 году цены на данную культуру начиная с 2020 года, когда был зафиксирован низкий урожай, росли четыре года подряд вслед за ценами на сахар. В 2023 году рыночная цена на сахарную свеклу достигла нового рекорда: согласно предварительным данным Росстата, она выросла на 12% и составила 4,5 тыс. руб. / т.

свеклы в России (без НДС)

сельскохозяйственного

земельного банка в России

руб.

сегмента

руб.

сельскохозяйственного сегмента

тонн

сельскохозяйственных культур

га

земель

EBITDA

В 2023 году общая площадь земель под управлением «Русагро» на конец года выросла на 25 тыс. га (+4%) и составила 685 тыс. га. Основными причинами увеличения площадей является приобретение земель около сахарных заводов в Белгородской, Курской, Орловской и Тамбовской областях, а также приобретение земель в Приморском крае, в Саратове и перевод в пашню залежных и раскорчеванных земель.

Доля пашни составляет 87% (+1%). Основным препятствием в наращивании земельного банка остается «перегретый» рынок: цены на землю не снижаются, поскольку среди крупных игроков сельхозотрасли наблюдается высокая конкуренция, даже несмотря на уменьшение цен на сельскохозяйственную продукцию и снижение рентабельности сельхозотрасли.

«Русагро»

пахотных земель

В 2023 году «Русагро» инвестировала 8,4 млрд руб. в развитие и поддержание сельскохозяйственного сегмента — на 143% выше уровня предыдущего года. Значительная часть инвестиций была направлена на приобретение элеватора «БиоТехнологии», расширение парка и замену выбывающей сельхозтехники, применение систем орошения.

сельскохозяйственного

сегмента «Русагро»

свеклоуборочных

и зерноуборочных комбайнов

и навесной сельскохозяйственной

техники

АО «БиоТехнологии» объемом хранения

240 тыс. тонн в Тамбовской области

оборудования на элеваторах

и реконструкция складов

В 2023 году цели стратегии реализовались через развитие шести ключевых алгоритмов планирования бизнес-операций и комплекса решений с элементами искусственного интеллекта в части агронаблюдений и контроля движения готовой продукции. В области подработки и хранения готовой продукции был автоматизирован Дмитровский элеватор. Этот проект стал пилотным в цепочке автоматизации элеваторов СХБН. В 2023 году планируется разработать математическую модель эффективного размещения элеваторов, а также продолжить автоматизацию элеваторов, которая повышает их отказоустойчивость и увеличивает производительность.

Начавшийся в 2023 году проект по замене иностранного программного обеспечения цифрового двойника поля на российский продукт «История поля» с интеграцией с ключевыми алгоритмами планирования бизнес-операций позволит увеличить операционную и стратегическую эффективность систем управления.

Этап бизнес-цепочки

технологии и решения

Цели

реализации

севооборота

урожая

урожая

В рамках проекта по улучшению и оздоровлению почвы в 2023 году изучены препараты совместной разработки «Русагро» и РУДН. Сделан анализ почвенных проб в лаборатории «Агроплем» на участках с внесенными препаратами. Испытания расширяются с привлечением сотрудников Белгородского ГАУ и Воронежского ГАУ.

В рамках исполнения ПП Белгородской области от 25.04.2022 № 249-пп разработаны проекты адаптивно-ландшафтной системы земледелия на площади 130 тыс. га. В рамках данных проектов разработаны мероприятия по лугомелиорации и лесомелиорации, выводу из пашни сильноэродированных участков, рекомендовано научно-обоснованное чередование культур — севооборот.

На агрономическом полигоне в 2023 году были проведены сортоиспытания 113 новых сортов сои, озимой и яровой пшеницы, гибридов сахарной свеклы и подсолнечника иностранной и отечественной селекции. Лучшие сорта и гибриды были рекомендованы для внедрения в производство.

В рамках проекта «Биологизация земледелия» проведена оценка эффективности биологических средств защиты растений. Отобраны эффективные и экономически выгодные системы для проведения производственных экспериментов. Заложен производственный опыт по применению препаратов для разложения растительных остатков.

В рамках исследования по эффективности систем защиты растений проведены испытания 155 препаратов по химической защите растений, питания растений и стимуляторов роста; наиболее эффективные и экономически выгодные рекомендованы в производство.

Завершился второй этап работ по выполнению научно-исследовательской работы по селекции сои для условий Приморского края совместно с ФГБУ «Федеральный научный центр зернобобовых и крупяных культур», выделены перспективные линии сои для передачи на госсортоиспытание.

В рамках проекта «Плодородие почв» в 2023 году выполнены почвенные и агрохимические обследования на площади 86,9 тыс. га и плановое агрохимическое обследование пахотных почв на площади 106,1 тыс. га.

На основании полученных данных в 2023 году разработано техническое задание и проведено дифференцированное внесение минеральных азотных удобрений на площади 33,6 тыс. га с целью рационального использования минеральных удобрений.

В рамках проекта «Плодородие почв» проводится формирование почвенной и климатической баз данных для научно-обоснованных расчетов доз удобрений и планируемой урожайности с целью функционирования и совершенствования алгоритма стратегического планирования.

Проведена химическая мелиорация кислых почв на площади 30,7 тыс. га с целью улучшения почвенного плодородия и повышения урожайности сельскохозяйственных культур.

По итогам отчетного периода урожай «Русагро» составил 6 306 тыс. тонн, что на 1 006 тыс. тонн (+19%) больше уровня предыдущего года. Рост показателя связан в основном с увеличением валового сбора сахарной свеклы, прочие культуры показали разнонаправленную динамику валового сбора.

Валовый сбор пшеницы снизился на 15% (−128 тыс. тонн). При этом урожайность осталась на уровне прошлого года 4,9 тонны/га (−2%), а отсутствие прироста объяснится снижением доли пшеницы в структуре посевов из-за недосева озимой пшеницы осенью 2022 года.

Ячменя собрали 31 тыс. тон. Кроме того, в 2023 был введен в севооборот пивоваренный ячмень в Орловской области. В прошлом году «Русагро» ячмень не выращивала. Урожайность данной культуры была на уровне 2020–2021 годов.

Результаты уборки кукурузы показали снижение урожая данной культуры — он составил 150 тыс. тонн (−33%, или −75 тыс. тонн). Урожайность снизилась до 3,9 тонны/га, что на 50% ниже итогового показателя в 2022 года. К таким результатам привели крайне неблагоприятные погодные условия: в результате тайфуна в Приморье произошел смыв пыльцы, вымывание питательных веществ из почвы около корневой системы, а в результате ледяного дождя и снегопада, которые были в ноябре, произошло массовое полегание растений.

В первую очередь росту общего показателя способствовала положительная динамика по сахарной свекле на 985 тыс. тонн (+25%) — до 4 901 тыс. тонн. Это стало возможным благодаря увеличению площади посевов на 7% до 100 тыс. га и увеличению урожайности до 49,1 тонны/га (+20%), в том числе из-за более благоприятных, чем в предыдущем сезоне, погодных условий в период вегетации и дополнительной подкормки.

Результаты урожая масличных культур оказались выше значений предыдущего года. Валовый сбор сои и подсолнечника составил 355 тыс. тонн (+52%, или 121 тыс. тонн) и 73 тыс. тонн (+43%, или 22 тыс. тонн) соответственно.

Урожайность сои выросла на 37% (+0,6 тонны/га), составив 2,1 тонны/га (+37%), при этом площадь посевов снизилась на 15% из-за гибели посевов вследствие переувлажнения почвы прошедшим в августе тайфуном.

Урожайность подсолнечника незначительно снизилась на 0,1 тонны/га и составила 2,1 тонны/га (−6%). Посевы подсолнечника частично пострадали из-за опадания во время продолжительного периода выпадения осадков, растягивающих сроки уборки, и прошедшего урагана в Белгородской и Курской областях.

В 2023 году площадь полей под парами выросла с 23 тыс. га до 41 тыс. га (+81%) в результате исключения из посева площадей, находящихся в приграничной зоне Белгородской области, из-за рисков для сотрудников, связанных с СВО.

Кроме того, с 11 тыс. га до 38 тыс. га выросли площади залежей, что связано с приобретением новых земельных массивов, которые в последующем будут введены в севооборот.

периода урожай «Русагро»

на 1 006 тыс. тонн больше

уровня предыдущего года

тонн

по итогам уборки

на конец 2023 года

га

«Русагро»

В 2023 году объемы реализации сельскохозяйственного бизнес-направления «Русагро» выросли на 64% (+2 816 тыс. тонн) — до 7 232 тыс. тонн — по сравнению с 2022 годом. Реализация всех основных культур показала положительную динамику. Так, объемы продаж сахарной свеклы составили 5 394 тыс. тонн, увеличившись на 66% (+2 147 тыс. тонн) в результате переноса сроков вывоза урожая с полей на сахарные заводы с конца 2022 на начало 2023 года на фоне неблагоприятных погодных условий, а также реализации большего объема сахарной свеклы урожая текущего года, за счет роста урожайности и большей площади сева.

Объем реализации зерновых культур составил 1 150 тыс. тонн — на 17% (+166 тыс. тонн) больше результатов предыдущего года. Ввиду изменения графика продаж «Русагро» поставила на рынок 942 тыс. тонн пшеницы, что на 15% (+125 тыс. тонн) выше, чем в предыдущем году. 88 тыс. тонн из общего объема было реализовано благодаря запущенному в 2022 году трейдинговому направлению бизнеса по реализации продукции, что привело к росту общего объема продаж зерновых культур. Вновь начав возделывать ячмень в отчетном периоде, Компания реализовала данную продукцию в размере 31 тыс. тонн и, включая 19 тыс. тонн, продала в рамках трейдинговых операций. Тем временем, в связи с высокими переходящими остатками, продажи кукурузы выросли — со 162 тыс. тонн до 177 тыс. тонн (+9%).

Поздние сроки уборки масличных культур из-за продолжительного периода выпадения осадков в осенний период прошлого сезона в Центральном федеральном округе привели к сдвигам графика реализации с 2022 на 2023 год. В результате произошел рост продаж в текущем сезоне сои и подсолнечника на 280% — со 171 тыс. тонн до 649 тыс. тонн.

Вся сахарная свекла (100%) сельскохозяйственного бизнеса реализуется сахарным заводам «Русагро». Часть зерновых культур идет в мясной сегмент для производства корма — в 2023 году доля реализации внутри Компании снизилась с 34 до 10% в связи с более выгодным предложением на открытом рынке, в отличие от внутреннего контура Компании. Доля масличных культур, поставляемых предприятиям «Русагро», выросла с 11 до 24% для эффективной загрузки собственных мощностей в связи с ожиданиями дефицита сырья в ДФО для переработки.

В 2023 году «Русагро» экспортировала 121 тыс. тонн сельскохозяйственной продукции — на 41% меньше, чем годом ранее. Как и в 2022 году, за пределами России Компания фокусировалась на поставках пшеницы, кукурузы и сои, на которые пришлось 100% ее объема экспорта. Объем поставки пшеницы снизился со 144 тыс. тонн до 68 тыс. тонн (−53%) из-за пониженного спроса на традиционных экспортных рынках «Русагро» и падающих цен (покупатели проявляли меньше интереса к заключению контрактов на поставку, ожидая более выгодных условий), дефицита логистической инфраструктуры и роста логистических затрат.

Неблагоприятные погодные условия отрицательно повлияли на объемы урожая кукурузы на полях в Приморском крае, что стало основной причиной снижения экспорта данной культуры — с 38 тыс. тонн до 33 тыс. тонн (−13%). Объем экспорта масличных культур в 2023 году остался на уровне 2022 года, т. к. восстановление свиноводческого сектора животноводства с Китаем позволило Компании поддержать зарубежные поставки сои на уровне 19 тыс. тонн.

продукции «Русагро», тыс. тонн

тонн

После довольно сдержанных результатов годом ранее в 2023 году сельскохозяйственный бизнес «Русагро» показал рекордный рост финансовых показателей. Несмотря на некоторое снижение цен на все выращиваемые «Русагро» культуры, кроме кукурузы и сахарной свеклы, произошел значительный рост объемов реализации, при этом размер выручки составил 56,9 млрд руб. — на 78% (+25,0 млрд руб.) больше уровня предыдущего года.

При этом на 3% (до 1,7 млрд руб.) выросла выручка от экспортных поставок сельскохозяйственной продукции. Рентабельность бизнеса осталась практически на уровне прошлого года и составила 30% (−0,7%) — показатель скорректированной прибыли до выплаты процентов, налогов и амортизации (EBITDA) увеличился на 74% (+7,2 млрд руб.) — до 17,0 млрд руб.

руб.

руб.

и НМЖК

масложировой продукции и мыла в 2023 году

тонн

тонн

тонн

тонн

руб. / т

тонн

2022/2023

тонн

США / т

В сезоне 2022/2023 производство растительного масла возросло на 19% и достигло 9,1 млн тонн. Драйвером роста стало подсолнечное масло, выпуск которого увеличился на 12%, до 6,6 млн тонн, в результате более высокого урожая подсолнечника в 2022 году (+5% к 2021 году). За календарный 2023 год Россия произвела 6,9 млн тонн подсолнечного масла, что на 13% выше уровня предыдущего года.

подсолнечного масла

в России за календарный год

Производство промышленных жиров в России в 2023 году выросло на 18% — до 1 492 тыс. тонн. В результате восстановления производства готовой продукции (кондитерских изделий, глазурей, фастфуда и др.) российские производители промышленных жиров нарастили выпуск продукции. В результате в стране выросло производство практически всех категорий промышленных жиров (за исключением твердых универсальных маргаринов и универсальных жиров специального назначения, −24 тыс. тонн и −34 тыс. тонн соответственно). Значительнее всех вырос выпуск кондитерских жиров специального назначения (+133%), аналогов какао-масла (+128%) и фритюрных жиров (+112%). Рост производства аналогов какао-масла связан с уходом иностранных производителей из РФ и наращиванием российского производства данных продуктов.

и Федеральной таможенной службы

и Федеральной таможенной службы

В том числе для слоеного теста и специальные.

В том числе для слоеного теста и специальные.В 2023 году производство всех основных категорий потребительской масложировой продукции в России, кроме фасованного маргарина, продемонстрировало положительную динамику. Уменьшение объемов производства фасованных маргаринов на 16% обусловлено падением потребительского спроса на маргарин в РФ и переключением потребителя на смежные категории. Выпуск фасованного растительного масла вырос на 36 тыс. тонн (+2%) и составил 1 917 тыс. тонн. Причиной послужил рост объемов экспорта при минимальном снижении емкости розничного рынка подсолнечного масла в России. Производство майонезов и соусов на его основе выросло на 62 тыс. тонн (+8%) — до 872 тыс. тонн, поскольку происходит замещение импортных поставок продукции данного типа. Также рост (+9 тыс. тонн, или 8%) произошел в спредах.

Тем временем производство молочной потребительской продукции показало рост в разрезе всех основных категорий, кроме категории «Маргарины и спреды» (−2%). Значительнее всего выросла категория «Сухое цельное и обезжиренное молоко». Выпуск этой продукции увеличился на 7% (+15 тыс. тонн) и составил рекордные 224 тыс. тонн. Рост производства сухого и обезжиренного молока вызван повышением объемов господдержки всего молочного сектора (+9% к 2022 году). Самая крупная категория сыров и сырных продуктов продемонстрировала рост выпуска на 1% (+14 тыс. тонн), который составил рекордные 1 155 тыс. тонн. При этом сильнее всего росли сыры твердые (+22 тыс. тонн, или 13%) и полутвердые (на 34 тыс. тонн, или 11%). Положительный тренд объясняется ростом реальных располагаемых доходов населения и стабилизацией цен на всю молочную продукцию, в том числе на сыр и сырные продукты.

Федеральной службы государственной статистики, BusinesStat

В 2023 году объем производства кускового мыла в России увеличился на 7% и составил 128 тыс. тонн. Из них 61% (или 78 тыс. тонн) пришелся на кусковое туалетное мыло. Производство туалетного мыла выросло на 13% в основном за счет появления мелких производителей. В то время как производство хозяйственного мыла продолжило сокращаться четвертый год подряд за счет перехода потребителей в сторону современных средств ухода за одеждой и домом и составило 50 тыс. тонн.

В сезоне 2022/2023 около 37% производства сырого подсолнечного масла в России пришлось на пять крупнейших игроков. По оценкам Масложирового союза и Компании, с долей 12,3% лидером списка крупнейших производителей является «Русагро» (здесь и далее с учетом консолидации результатов НМЖК в 2023 году). Объем выпуска «Русагро» совместно с НМЖК составил 813 тыс. тонн (+32%). «Юг Руси» занимает вторую строчку с долей 9,8%. Третье место заняла компания «ЭФКО» — ее доля оценочно составила 7,2%

С учетом НМЖК.

С учетом НМЖК.Три крупнейших игрока на рынке промышленных жиров в России в 2023 году заняли 98%. Лидером рынка является компания «ЭФКО» — в 2023 году компания оценочно заняла 59% (−1,0 п. п.) рынка российских промышленных жиров. «Русагро» совместно с НМЖК сохранила второе место, увеличив свою долю до 30% (+6%). Третье место традиционно заняла компания «Каргилл» — доля компании сохранилась на уровне 9,5%.

данных Федеральной таможенной службы

С учетом НМЖК.

С учетом НМЖК.Больше половины выпуска фасованного растительного масла в России (61%) приходится на пять игроков. Крупнейшим из них является компания «Юг Руси». Поскольку данный производитель не входит в Масложировой союз России, «Русагро» экспертно оценила объемы выпуска этой компании на уровне 509 тыс. тонн, а долю в российском производстве — в 27% (−1,2 п. п.). «Русагро» может претендовать на пятое место в рейтинге с долей 5% (−0,2 п. п.).

Лидером среди российских производителей потребительского маргарина уже много лет является «Русагро». Второе место исторически занимал НМЖК. В 2023 году после закрытия сделки по приобретению 50% акций и контроля над НМЖК совместная доля рынка объединенного бизнеса двух компаний в выпуске данной категории продукции оценивается в 65% (+6 п. п.), или 44 тыс. тонн. Второе место с большим отрывом от лидера с долей 6,5% (+2,9 п. п.) занимает компания «ЭФКО», которая произвела около 4 тыс. тонн продукции. На третьем месте расположилась компания «Янта», которая смогла произвести 3 тыс. тонн потребительского маргарина, с долей рынка 4,5% (+0,4 п. п.). Ключевым трендом в сегменте было сокращение дистрибуции в ключевых торговых сетях и рост категории СТМ.

С учетом НМЖК.

С учетом НМЖК.На пятерых крупнейших производителей приходится 86% выпуска майонеза в России. В 2023 году после закрытия сделки по приобретению «Русагро» контроля над НМЖК на первое место вышел объединенный бизнес компаний по производству майонеза, суммарная доля рынка «Русагро» и НМЖК составила 38%. Объем производства составил 298 тыс. тонн. «Русагро» стала лидером в данном сегменте. На втором месте с долей 19% оказалась компания «Эссен», которая оценочно выпустила 153 тыс. тонн.

С учетом НМЖК.

С учетом НМЖК.В топ-5 в 2023 году вошли крупнейшие производители, производящие 64% объема кускового туалетного мыла в России. В лидеры по производству вновь вышла НМЖК совместно с «Русагро» — в 2023 году группа компаний оценочно заняла 16,4% (−0,3 п. п.) рынка мыла в России. На второе место по сравнению с прошлым годом спустилась парфюмерно-косметическая компания «Весна», снизив свою долю до 16,2% (−2,7 п. п.). Третье место заняла компания «ЭФКО-Косметик» — при этом ее доля выросла за прошедший год (+1,8%) до уровня 13,8%. На четвертом месте расположилась компания «Невская косметика» с долей 11,7% (−4,6 п. п.). На пятом — «Нэфис-Косметикс», ее доля снизилась с 8,8 до 6,2%. (−2,6 п. п.). Среди производителей хозяйственного кускового мыла НМЖК и «Русагро» совместно заняли вторую строчку, с долей рынка 21,3%. На первом месте компания «ЭФКО», увеличившая свою долю до 31,8% (+4,8 п. п.).

С учетом НМЖК.

С учетом НМЖК.Благодаря росту производства растительного масла в России в сезоне 2022/2023 на экспорт было направлено 5,7 млн тонн сырого растительного масла наливом — на 39% выше, чем в предыдущем сезоне. В новом сезоне прогнозируется дальнейшее увеличение экспортируемых объемов растительного масла до 6,7 млн тонн, включая 3,7 млн тонн подсолнечного масла, в связи с ожиданиями роста на фоне более высокого урожая масличных культур по итогам уборки в начале 2024 года.

Основными покупателями российского сырого подсолнечного масла последние несколько лет являются Турция, Иран, Китай и Индия. В сезоне 2022/2023 на Китай пришлось 22% (+15 п. п.) всего экспортируемого из страны объема, на Иран — 21% (−6 п. п.).

В связи со значительным увеличением на рынке Турции более дешевого подсолнечного масла из Украины доля поставок в этом направлении снизилась на 16 п. п., при этом доля от экспорта составила 18%. Заметно увеличились доля продаж в Индию — она выросла на 8 п. п. и составила 20% от общего объема. Доля продаж в Египет за год сохранилась на уровне 7%.

Импорт сырого растительного масла в сезоне 2022/2023 незначительно сократился до 1,0 млн тонн (−6%) в результате сокращения объемов ввоза прочего масла с 0,2 до 0,1 млн тонн (−37%). Импорт пальмового масла в Россию остается стабильным в последние несколько лет, на уровне примерно 0,8−1 млн тонн.

по направлениям в сезоне 2022/2023

В 2023 году Россия экспортировала 81 тыс. тонн про-мышленных жиров, что на 38% (−50 тыс. тонн) меньше уровня 2022 года. Динамика была обусловлена снижением на 68% поставок универсальных жиров до 21 тыс. тонн, которые по итогам года заняли только 26% всего экспортируемого объема. В том числе общее снижение объема экспорта обусловлено снижением поставок промышленных жиров в Узбекистан до 30 тыс. тонн. Узбекистан имеет самую значительную долю в 37% в объеме экспорта промышленных жиров из РФ, в основном это универсальные жиры, но с октября в этой стране введена пошлина в 7% на ввоз пальмового масла, что стало причиной снижения. При этом основную долю в объеме экспорта заняли заменители молочных жиров (ЗМЖ), которых было экспортировано 26 тыс. тонн, что на 7% больше, чем годом ранее.

Импорт промышленных жиров вырос на 75% и составил 113 тыс. тонн, включая 80 тыс. тонн (+159%) универсальных жиров и 30 тыс. тонн (+4%) аналогов какао-масла. Около половины объема (49%) было ввезено из Индонезии (56 тыс. тонн, +158%), еще 19% и 10% из Малайзии (22 тыс. тонн) и Латвии (11 тыс. тонн) соответственно.

В 2023 году Россия нарастила экспорт основных категорий потребительской масложировой продукции — он вырос на 14% (+84 тыс. тонн по сравнению с 2022 годом)

Значительнее всего, на 19%, или на 82 тыс. тонн, выросли объемы поставок бутилированного растительного масла — до 505 тыс. тонн. Основные покупатели — Узбекистан (31%) и Афганистан (14%). Фасованные маргарины и спреды в соответствии с трендом на снижение потребления маргаринов продемонстрировали падение категории на 14%, или на 12 тыс. тонн. Объем экспорта в категории составил 72 тыс. тонн.

Тем временем поставки майонезов и соусов на его основе показали 14%-ный рост (до 109 тыс. тонн) в результате увеличения продаж в Казахстан, Беларусь, Азербайджан, Грузию и Таджикистан, вызванного миграцией населения, смещения фокуса российских производителей с европейских стран. Также рост показателя произошел благодаря Казахстану, это связано с увеличением потребления майонеза на душу населения и из-за притока населения.

Крупнейшим импортером основных категорий потребительской масложировой продукции в мире традиционно является Узбекистан — главный покупатель фасованного растительного масла. В 2023 году страна закупила в России 159 тыс. тонн (+32%), или 31% от общего объема российского экспорта данной продукции.

Казахстан занимает второе место, являясь основным покупателем майонеза и соусов на его основе, 27 тыс. тонн (25% от экспорта данной категории), а также маргаринов и спредов — 21 тыс. тонн (30% от экспорта данной категории).

Россия импортирует небольшое количество потребительской масложировой продукции — в основном это оливковое масло, поставляемое из Испании и Италии. В 2023 году объем импорта растительных масел составил 16 тыс. тонн (−11%), включая 12 тыс. тонн суммарно из этих двух стран. Импорт майонеза и соусов на его основе составил 3 тыс. тонн (−10%), маргаринов — 3 тыс. тонн (−59%). Снижение поставок в основном обусловлено логистическими трудностями и импортозамещением на локальных производителей.

На экспорт, в том числе благодаря росту производства мыла в России в 2023 году, было направлено 32 тыс. тонн кускового мыла. Из них на туалетное мыло пришлось 52%, или 16,5 тыс. тонн. Хозяйственного мыла было экспортировано 15,1 тыс. тонн.

Основными покупателями российского кускового мыла являются Казахстан, Таджикистан, Беларусь. В прошедшем 2023 году на Казахстан пришлось 36% всего экспортируемого из страны туалетного и 28% от объема экспорта хозяйственного мыла. Таджикистан импортировал 38% от всего объема хозяйственного мыла. Беларусь — 23% от объема туалетного мыла.

Импорт кускового мыла в 2023 году составил 25 тыс. тонн. Из них туалетного — 21,5 тыс. тонн (68%). Хозяйственного — 3,9 тыс. тонн (12%).

В 2023 году среднегодовая цена на сырое подсолнечное масло в России сократилась по сравнению со средним значением за 2022 год на 16% и составила 65,7 тыс. руб. / т без НДС. Изменение рыночных цен в течение года было обусловлено изменениями мировых цен и динамикой курса валюты.

Тем временем средняя цена на пальмовое масло в мире продемонстрировала снижение с прошлого года на 30% (до 896 долл. США / т). В течение года цена колебалась в пределах 100–150 долл. США, но к декабрю снизилась до 820 долл. США / т.

руб. / т

В 2023 году цены производителей на основные категории потребительской масложировой продукции демонстрировали разнонаправленное движение.

Так, рыночные цены на фасованное подсолнечное масло снизились на 4% — до 88 руб./кг без НДС (после максимальной цены (за последние годы) в 2022 году — 92 руб./ кг без НДС), на майонез — на 3% до 114 руб./кг без НДС. Цены на растительное масло снижались вслед за динамикой цен на сырое масло. Незначительное снижение цен на майонез связано с промодавлением со стороны производителей.

Цена на маргарины и спреды выросла на 4% и составила 80 руб./кг и 173 руб./кг без НДС соответственно.

Рост произошел за счет роста курса доллара и, как следствие, роста цен на пальмовое масло для отечественных производителей. Кроме того, на увеличение себестоимости также повлиял рост цен на логистические услуги.

Рыночные цены реализации сыров и сырных продуктов, а также сливочного масла тоже показали положительную динамику — они изменились на +6%, +1% и +6% соответственно. Несмотря на снижение стоимости сырого молока (−7% —до 31,8 руб./кг без НДС), поддержку цене оказали возросший потребительский спрос и активизация экспортных поставок молокоемких категорий продукции (питьевое молоко, кисломолочные продукты).

В 2023 году среднегодовая цена на кусковое туалетное мыло выросла на 4% и составила 432,3 руб. за кг без НДС. Причина роста в увеличении переменных затрат, который привел к повышению розничных цен в магазинах.

сегмента «Русагро» и НМЖК в 2023 году

руб.

руб.

тонн

тонн

тонн

тонн

- Калининск

- Пугачев

- Самойловка

- Степное

- Ртищево

- Петровск

- Салтыковка

- Комсомольский

- Аркадак

- Хвалынск

- Балашов

- Балашовская хлебная база

- Екатериновский элеватор

- Аткарский маслоэкстракционный завод

- Балаковский маслоэкстракционный завод

- Саратовский масложировой комбинат

- Алексеевка

- Похвистнево

- Большеглушицкое хлебоприемное предприятие

- Борский элеватор

- Пестравское хлебоприемное предприятие

- Безенчукский маслоэкстракционный завод

- Кошкинский маслосыродельный завод

- Самарский жиркомбинат

- Бугуруслан

- Тоцкое

- Сорочинский элеватор

- Сорочинский маслоэкстракционный завод

- Урюпинский элеватор

- Урюпинский маслоэкстракционный завод

- Екатеринбургский масложировой комбинат

- «Приморская соя» (маслоэкстракционный и масложировой завод)

- Заволжский молочный комбинат

- Нижегородский масложировой комбинат

- Ермолаевский хлеб

Элеваторы

Заводы и комбинаты

Активы масложирового бизнес-направления

Активы НМЖК

Совокупная мощность «Русагро» по переработке подсолнечника в 2023 году увеличилась на 13% и составила 5,2 тыс. тонн семечек в сутки. В 2023 году проведена модернизация Балаковского МЭЗ (маслоэкстракционного завода), и в ноябре 2023 года завод вышел на производительность 2 400 т/сутки, что на 33% больше, чем годом ранее до модернизации. В год объем переработки семечки составляет 1 609 тыс. тонн. В зависимости от уровня масличности сырья и производительности завода это позволяет произвести до 700 тыс. тонн сырого масла и 610 тыс. тонн шрота.

По итогам сделки по приобретению контроля над НМЖК к мощностям «Русагро» дополнительно добавилась мощность по переработке подсолнечника в объеме 757 тыс. тонн в год. Общая мощность МЭЗов группы составила 2 366 тыс. тонн в год.

Помимо этого, «Русагро» владеет заводом по переработке сои на Дальнем Востоке максимальной мощностью 179 тыс. тонн сои в год, что дает до 18 тыс. тонн масла и 75 тыс. тонн соевого шрота в год.

В 2023 году совокупная мощность «Русагро» по производству промышленных жиров составила около 418 тыс. тонн в год (+2% к мощности 2022 года благодаря сокращению технологических простоев и увеличению производительности линий), потребительской продукции — 645 тыс. тонн в год, включая около 300 тыс. тонн бутилированного масла, 285 тыс. тонн майонеза и соусов на его основе и 65 тыс. тонн потребительского маргарина и спредов.

НМЖК пополнил производственную базу группы дополнительными мощностями по производству промышленных жиров в объеме 70 тыс. тонн, а также потребительской продукции 266 тыс. тонн, включающей производство майонезов и соусов на его основе (195 тыс. тонн), потребительского маргарина и спредов (38 тыс. тонн), туалетного и хозяйственного мыла (33 тыс. тонн).

Масложировое бизнес-направление «Русагро» владеет пятью элеваторами мощностью хранения около 190 тыс. тонн подсолнечника. Компания также пользуется услугами десяти сторонних элеваторов мощностью хранения 230 тыс. тонн подсолнечника на правах аренды. На элеваторах также могут храниться зерновые культуры.

В активе у НМЖК находится 8 элеваторов мощностью единовременного хранения 475 тыс. тонн. Общая мощность хранения под управлением группы составляет 895 тыс. тонн зерна.

подсолнечника под управлением Группы

Проектная мощность «Русагро» по переработке молока на маслосыродельном заводе составляет 270 тонн молока в сутки. Совокупная мощность по выпуску сухих индустриальных смесей — 17 тыс. тонн. Молоко закупается у фермерских хозяйств Ульяновской и Самарской областей, а также в Татарстане. Производственный ассортимент включает сыры и сырные продукты, сливочное масло и спреды, сливки и сухие смеси. Завод специализируется на выпуске сыров и сырных продуктов сычужного типа, а масло и сливки являются побочными продуктами его производства, как и сухие смеси, которые производятся на основе подсырной сыворотки.

молока на маслосыродельном заводе

Продуктовый портфель масложирового бизнеса «Русагро» и НМЖК представлен в следующих сегментах: соусы, жидкие масла, твердые жиры, мыло и молочная продукция. Ключевыми являются: бренды соусов «Я люблю готовить», «Мечта хозяйки», «Провансаль ЕЖК», «Ряба», «Астория», «Сдобри»; бренды маргарина «Щедрое лето», «Чудесница», «Хозяюшка». При этом «Я люблю готовить» является зонтичным брендом, объединяющим три локальных марки майонезов («Московский провансаль», «Саратовский провансаль» и «Новосибирский провансаль»). Под брендом «Астория» производятся соусы, кетчуп, паста. Кроме того, НМЖК производит детское мыло «Мой малыш».

К прочим брендам относятся: масла «Россиянка», BENEFITTO, «Маслава» и «Лето красно»; маргарины «Саратовский», «Сливочник»; спреды «Жар Печка», «Бутербродное утро», «Кремлевское» и «Альпийский луг»; майонезы «Оливьез», «Нежный»; молочная продукция «Милье», «Сырная культура»; топленая смесь «Хозяюшка Топленая»; кокосовое масло Delicato. Инновационные продукты: растительные напитки Hungry Panda. Мыло: «Рецепты чистоты», Monpari, «Душистое облако», «Оригинальное».

Благодаря объединению бизнеса с компанией НМЖК бренды маргарина объединенного бизнеса занимают порядка 65% рынка потребительского маргарина в России, а бренды майонеза вышли на первое место с долей рынка 38%. В центральной части России наибольшую узнаваемость имеет «Московский провансаль», на Урале — «Провансаль ЕЖК» и маргарин «Щедрое лето». Майонезы «Ряба» и «Сдобри» производства НМЖК удерживают сильные позиции на домашних рынках: Северо-Западном и в Поволжье. Маргарин «Хозяюшка» на первом месте в Северо-Западном регионе. Спред «Кремлевское» — самый популярный в Центральном регионе. «Щедрое лето» также является брендом № 1 в экспорте из Российской Федерации и занимает лидирующие позиции на рынках Узбекистана, Таджикистана и Туркмении. «Мечта хозяйки» — лидер рынка в Молдове и Азербайджане, «Оливьез» — в Узбекистане. Для рынка Китая также создан специальный бренд «Лето красно».

В 2023 году «Русагро» инвестировала 3,2 млрд руб. в развитие и поддержание масложирового сегмента — на уровне предыдущего года. Общий объем инвестиций в масложировой бизнес, совместно с НМЖК, составил 3,5 млрд руб. Основная часть инвестиций была направлена на модернизацию Балаковского маслоэкстракционного завода, а также в восстановление производственной площадки в Ульяновске.

в развитие и поддержание

масложирового сегмента

(с учетом НМЖК)

предприятия до 2 400 т/сутки

CIP-станции на участок соусов

в цехе соусов за счет снижения времени мойки оборудования

в 2023 году (без НДС)

на предприятии Аткарска

в необходимом количестве.

Заполнение элеватора в период минимальных закупочных цен (60 дн.)

в формате Bulk

в 2023 году (без НДС)

- формирование централизованной и стабильной ИТ-архитектуры с возможностью агрессивного масштабирования;

- цифровизация сквозных бизнес-процессов, начиная с закупки сырьевой базы (подсолнечника) и до реализации готовой масложировой продукции, включая все циклы как основного производства (переработка, выпуск), так и вспомогательных процессов (логистика, хранение, ценообразование, клиентский сервис, ремонты).

технологии и решения

планирование

и агротехнологии

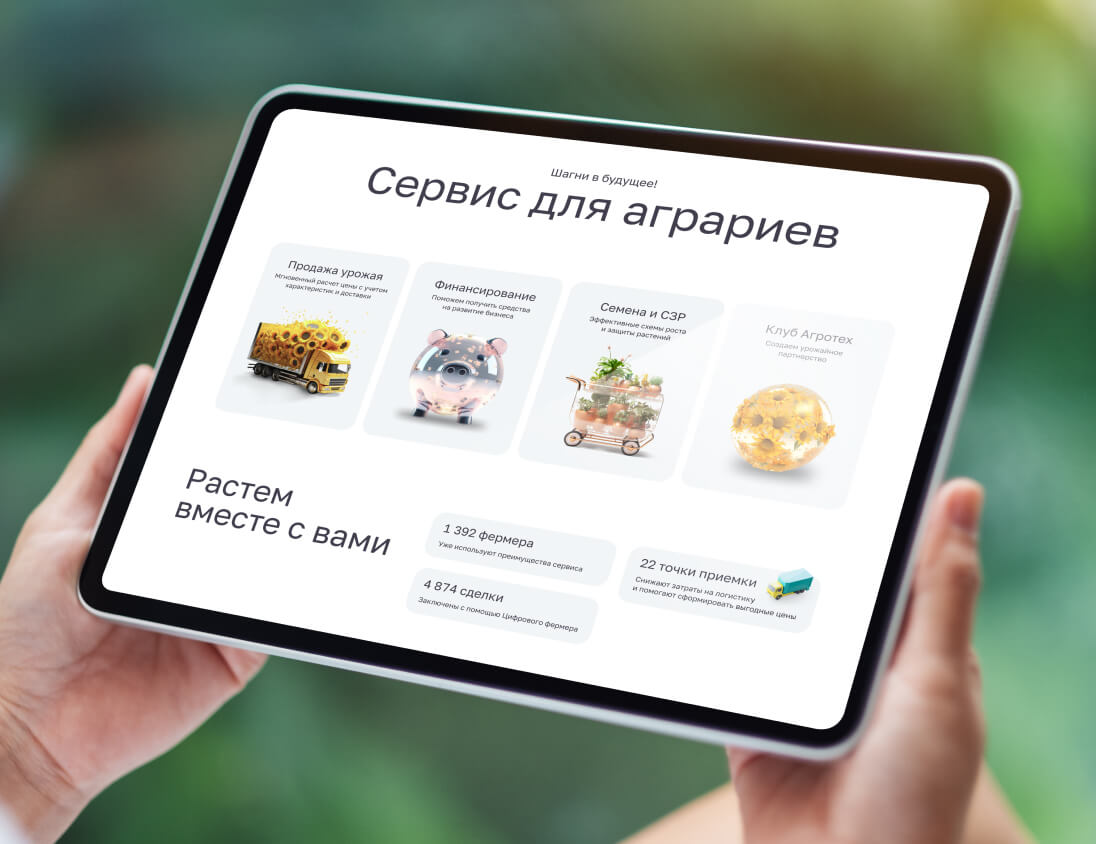

В 2021 году «Русагро» успешно запустила флагманский проект — приложение «Цифровой фермер». Это единое архитектурное решение, объединяющее разные ИТ-решения в одно приложение для автоматизации работы с фермерами. На конец 2023 года в информационной системе было более 3 тыс. сельскохозяйственных товаропроизводителей во всех регионах присутствия масложирового бизнеса. 90% всей закупки осуществляется именно на платформе «Цифровой фермер».

По мнению пользователей, такой дополнительный способ взаимодействия позволяет сэкономить время и упростить процедуру реализации сельскохозяйственной продукции. С помощью предлагаемого цифрового сервиса у поставщиков есть возможность воспользоваться заказом транспорта, осуществлять куплю-продажу с цифровой подписью, обмениваться информацией о поставках и профессиональными рекомендациями, получать актуальную аналитику. Важным сервисом является «Агросопровождение» — он позволяет фермерам получить профессиональную поддержку в период подготовки к посевной и за счет этого повысить урожайность подсолнечника.

бизнес-направления

В 2023 году R&D МЖБН разработало и запустило на Ульяновской площадке растительные напитки — «Овсяное», «Кокосовое», «Миндальное» — под торговой маркой Hungry Panda.

Для создания инновационных продуктов с улучшенными потребительскими свойствами в 2023 году в линейке GrandPro разработан и запущен в производство специализированный «Маргарин для кремов GrandPro ECLER» с массовой долей жира 72,5%. В линейке специализированных кондитерских жиров разработан и запущен в производство «Заменитель масла-какао POP-типа». В сегменте HoReCa разработан майонез для рынка ОАЭ с массовой долей жира 67% и 78%.

Нижегородского масложирового комбината

В категории FMCG разработаны: линейка десертных соусов для ритейла; соусы со вкусом сыра «Пармезан» и грибов «Трюфель», «Провансаль Конопляный». В категории B2В разработаны: жир общего назначения с заданным соотношением короткоцепочечных жирных кислот, близких к молочному жиру; премиум-масло кокосовое для жарки попкорна.

В 2023 году производство сырого растительного масла «Русагро» сократилось на 12% (−78 тыс. тонн) и составило 563 тыс. тонн. НМЖК произвел в прошедшем году 325 тыс. тонн сырого растительного масла. Объем переработанной «Русагро» подсолнечной семечки уменьшился и составил 1,2 млн тонн (−16%). Причина снижения производства — недостаток свободных емкостей в начале 2023 года из-за ледовой обстановки в Астрахани, а также остановка на модернизацию МЭЗ Балаково.

В дополнение к подсолнечному маслу было переработано 72 тыс. тонн (+36%) сои и произведено 11 тыс. тонн (+27%) соевого масла. Производство шрота сократилось только на 14% — объем выпуска составил 508 тыс. тонн.

«Русагро» выпускает все основные виды промышленных жиров, кроме аналогов какао-масла. Больше всего в производственном ассортименте универсальных маргаринов и жиров, которые являются наиболее востребованными продуктами на внутреннем рынке. В 2023 году Компания смогла нарастить объем производства промышленных жиров на 11% — до 338 тыс. тонн. При этом была увеличена эффективность работы оборудования — сокращены технологические простои при прогреве линии и увеличена ее производительность. НМЖК за период произвела 56 тыс. тонн промышленных жиров.

Следуя трендам по снижению потребительского спроса на маргарин, влияющего на спрос на готовую продукцию на внутреннем и мировом рынках, выпуск масложировой потребительской продукции «Русагро» в 2023 году снизился на 2% — до 296 тыс. тонн (−7 тыс. тонн). Производство бутилированного масла практически не изменилось с прошлого года, сохранившись на уровне 104 тыс. тонн (+0,4%). При этом производство майонеза и соусов на его основе выросло на 3% (+5 тыс. тонн) — до 157 тыс. тонн. Росту производства майонезов, в том числе, способствовал запуск линии по выпуску соусов в ведре. А вот производство маргаринов и спредов снизилось на 25% (−12 тыс. тонн), до уровня 35 тыс. тонн.

НМЖК за период произвел майонезов и соусов на его основе 164 тыс. тонн, маргаринов и спредов — 17 тыс. тонн, туалетного и хозяйственного мыла — 20 тыс. тонн. Всего масложировой потребительской продукции за 2023 год произведено 200 тыс. тонн.

В 2023 году объем продаж промышленной масложировой продукции «Русагро» сократился на 10% (−127 тыс. тонн) и составил 1 140 тыс. тонн. Положительной динамики удалось достичь в реализации промышленных жиров — она выросла до 316 тыс. тонн на 6% (+19 тыс. тонн) в сравнении с 2022 годом в связи с ростом объемов продаж по универсальным и кондитерским жирам, а также по универсальным маргаринам. На фоне уменьшения объемов выпуска подсолнечного масла его продажи снизились до 314 тыс. тонн (−15%, или −54 тыс. тонн), а объемы продажи шрота снизились на 15%, до 509 тыс. тонн (−92 тыс. тонн).

Объемы реализации потребительской масложировой продукции сократились на 3% (−9 тыс. тонн) и составили 292 тыс. тонн. Это произошло в результате падения продаж бутилированного масла на 3% (−4 тыс. тонн), поскольку возможный объем был ограничен производственными мощностями. Потребительские маргарины и спреды снизились на 22% (−9 тыс. тонн) — до 32 тыс. тонн. Это было частично компенсировано приростом по категории «Майонез и соусы на его основе», которая показала увеличение продаж на 3% (+4 тыс. тонн) — до 149 тыс. тонн. Рост этой категории был связан с увеличением продаж как в России, за счет развития федеральной дистрибуции майонезов «Я люблю готовить» и выхода в новые категории соусов, так и на экспорт. Прирост по экспорту составил 5% за счет отгрузок в ключевые страны — Азербайджан, Казахстан, Беларусь.

Дополнительно в категории потребительской масложировой продукции НМЖК за год смог реализовать 146 тыс. тонн продукции. В ассортименте Группы, в том числе благодаря НМЖК, появилась новая категория «Туалетное и хозяйственное мыло», а также категория «Прочая продукция», включающая макароны, кокосовое масло, топленые смеси.

Сбыт молочной продукции составил 30,4 тыс. тонн — на 3% ниже уровня 2022 года (−1 тыс. тонн). Продажи сухих сывороточных смесей, используемых в качестве ингредиентов для продуктов быстрого приготовления, в качестве сухих сливок для растворимого кофе, а также добавок для производства мясных и кондитерских изделий, снизились на 17% и составили 13,6 тыс. тонн. Объемы реализации потребительской молочной продукции выросли на 12% и составили 16,8 тыс. тонн, в основном за счет расширения дистрибуции сырного продукта.

В категорию «Прочая продукция» вошли макароны, кокосовое масло, топленые смеси.

В категорию «Прочая продукция» вошли макароны, кокосовое масло, топленые смеси.В 2023 году 19% (+1 п. п.) объема продаж масложировой продукции и 33% (+3 п. п.) выручки масложирового сегмента «Русагро» пришлись на потребительский сегмент. Масложировая продукция «Русагро» традиционно занимает лидирующие места в домашних регионах, в т. ч. за счет развития дистрибуции, через промоакции и запуск новинок. Так, согласно данным AC Nielsen, в 2023 году майонез «Провансаль ЕЖК», как и ранее, занимает первое место и имеет долю на Урале 63%, а «Я люблю готовить» занимает второе место и 23% рынка Центральной России. По итогам декабря 2023 года «Я люблю готовить» входит в топ-3 брендов России. «Щедрое лето» лидирует на рынках Средней Азии (Узбекистан, Таджикистан, Казахстан, Кыргызстан), в Азербайджане и других странах экспорта пользуются популярностью «Саратовский» и «Маслёна».

НМЖК привнес очень сильные бренды в портфель группы. Согласно данным AC Nielsen, для российского рынка в 2023 году майонез «Ряба» был на третьем месте и занимал 11,3%, маргарин «Хозяюшка» — на первом месте и 31,1%, майонезный соус «Астория» на первом месте и 34%, топленая смесь «Хозяюшка» на первом месте и 78,2%, кокосовое масло Delicato на первом месте и 77,5%. Спред «Кремлевское» на первом месте и занимает 19,8%. Бренд мыла «Рецепты чистоты» занял первое место и 12,1% рынка России.

На рынках ближнего зарубежья (Беларусь, Молдова, Латвия, Грузия) спросом пользуются соусы «Астория». На рынках Средней Азии — Таджикистан, Киргизия, Туркмения — спред «Кремлевское»; Таджикистан — маргарин «Хозяюшка».

В 2023 году «Русагро» успешно запустила ряд новинок под брендом «Я люблю готовить» — «Домашний», «Перепелиный», «Чистый», «Растительный»; различной жирности и с фасовкой в пакеты дой-пак. Была расширена линейка соусов «Мечта хозяйки» на основе майонеза с разнообразными оригинальными вкусами — медово-горчичный, гриль и чесночный; жирность — 15%, вес — 200 г, дой-пак. Также были запущены в продажу новые маргарины для экспорта в Узбекистан, Таджикистан, Казахстан и Кыргызстан: «Щедрое лето» для ширчоя, жирностью 72%; «Щедрое лето» для слоеного теста, жирностью 82%; «Чудесница» жирностью 55% и спред «Щедрое лето» (фермерский) жирностью 82%.

В рамках тренда на здоровое питание в категории майонезов у «Русагро» появляются постные, легкие майонезы, с маркерами на упаковке: «без уксуса», «без крахмала», «чистый состав» и т. д. «Русагро» были запущены продукты в линейке «Я люблю готовить» — «Чистый» и «Растительный», c чистым составом, состоящие из натуральных отборных ингредиентов, без сахара и уксуса.

У НМЖК тоже есть в портфеле продукция, поддерживающая данный тренд: кокосовое масло — без холестерина, для придерживающихся ЗОЖ и кетодиеты; майонезы «Ряба» с натуральной рецептурой, без искусственных добавок и ГМО; линейка соусов «Астория» на безжировой основе (на овощной и фруктово-ягодной); постные майонезные соусы — без животных жиров; линейка спредов «Кремлевское» и смесей топленых «Хозяюшка» — аналоги сливочного и топленого масел, без холестерина.

«Ряба»

11,3%

«Хозяюшка»

31,1%

«Астория»

34%

«Хозяюшка»

78,2%

Delicato

77,5%

«Кремлевское»

19,8%

12,1%

Майонезы и соусы

Специальный проект под запрос сети «Магнит» — майонезный соус «Провансаль 40%» — стал лидером продаж категории в сети. Антикризисные предложения в дистрибьютерском канале для развития продаж на фоне снижения доходов населения и как ответ конкурентам. Запуск новинок со сниженным весом для формирования конкурентных предложений. Запуск обновленной линейки соусов на майонезной основе с улучшенными потребительскими свойствами.

Маргарины и спреды

Запущены продукты в крупной фасовке (0,5–1 кг) на новой линии для рынков Средней Азии и России.

Соусы прочие

Развитие линейки соусов на безмайонезной основе и с новыми вкусами — «Манговый», «Релиш», «Сладкий чили».

Кетчуп

Запуск кетчупов для сети Х5 с дизайном в фастфуд-стиле для развития продаж.

В отчетном периоде 41% всей реализованной промышленной продукции масложирового сегмента «Русагро» было направлено на экспорт, объем которого по итогам года составил 399 тыс. тонн — на 22% меньше 2022 года. Объемы экспорта растительного масла и шрота сократились на 28% (236 тыс. тонн) и 12% (161 тыс. тонн) соответственно. Другие категории продемонстрировали рост экспортных поставок. Снижение показателей указанных категорий связано со снижением объема производства. НМЖК смог реализовать на экспорт аналогичной продукции 320 тыс. тонн, а основным направлением был Китай.

В 2023 году имело место перенаправление продаж шрота в Беларусь и Китай, при этом продажи в Китай продемонстрировали более чем пятикратный рост, достигнув 47 тыс. тонн. Кроме того, знаковым событием для Компании является вывод подсолнечного шрота на рынок Ирана — впервые среди компаний из России.

Основные объемы масла традиционно были направлены в Иран (186 тыс. тонн, −29%) и Турцию (42 тыс. тонн, −24%). Снижение продаж масла в Турцию, в том числе, обусловлено усилением конкуренции со стороны Украины, поставляющей масло по минимальным ценам. При этом Компания реализовала выход на новые рынки: Китай и ОАЭ.

Объемы экспорта потребительской масложировой продукции снизились на 11% (−12 тыс. тонн — до 103 тыс. тонн) в результате снижения поставок всех основных категорий продукции, кроме майонеза и соусов. Так, экспорт потребительских маргаринов и спредов упал на 22% (−7 тыс. тонн) — до 27 тыс. тонн, бутилированного масла —на 11% (−6 тыс. тонн) — до 49 тыс. тонн. При этом категория майонезов и соусов на его основе увеличилась на 5% (+1 тыс. тонн) — до 27 тыс. тонн. Это стало возможным благодаря росту спроса на рынках ключевых стран — Азербайджана, Беларуси, Казахстана, за счет развития дистрибуции майонезов «Я люблю готовить», роста продаж в сегменте HoReCa и запуска бренда «Щедрое лето» в Казахстане.

Помимо масложировой продукции, в 2023 году «Русагро» также экспортировала, как и годом ранее, около 1 тыс. тонн потребительской молочной продукции.

Экспорт НМЖК составил 16,6 тыс. тонн. Основным экспортным направлением по майонезу и соусам на его основе были Казахстан и Туркменистан. В течение года НМЖК удалось увеличить базу активных торговых точек за счет входа в новые сети в Казахстане, Грузии, Киргизии. По маргаринам и спредам — Таджикистан. Основными зарубежными покупателями мыла были Казахстан, Азербайджан и Узбекистан.

В прочую гигиеническую продукцию вошло хозяйственное мыло, стиральный порошок, влажные салфетки и олеохимия.

В прочую гигиеническую продукцию вошло хозяйственное мыло, стиральный порошок, влажные салфетки и олеохимия.В 2023 году выручка объединенного масложирового сегмента «Русагро» и НМЖК достигла 139,9 млрд руб. — она выросла на 5% (+6,6 млрд руб.) ввиду закрытия сделки по приобретению 50% акций и контроля над НМЖК, консолидации результатов за второе полугодие. Рост был частично компенсирован снижением объемов производства сырого растительного масла и подсолнечного шрота в результате приостановки МЭЗ Балаково на модернизацию для увеличения мощности.

При этом чуть менее половины выручки (37%) было получено от экспортных операций. Благодаря удачно реализованным синергиям от объединения бизнесов себестоимость реализуемой продукции росла более медленными темпами, чем выручка, что привело к увеличению рентабельности объединенного бизнеса до уровня 13,4%. В результате скорректированная прибыль до выплаты налогов и амортизации (EBITDA) выросла г/г на 17% (или на 2,7 млрд руб.) — до 18,7 млрд руб.

сегмента «Русагро» и НМЖК, млрд руб.

сегмента «Русагро» и НМЖК, млрд руб.

бизнес

нарастить экспорт сахара

практически в 10 раз

тонн

в России за год

тонн

тонн

тонн

Согласно данным Союза сахаропроизводителей России (Союзроссахар), производство сахара за 2023 календарный год увеличилось на 8% (+518 тыс. тонн), составив 6,6 млн тонн. Положительная динамика показателя обусловлена ростом выпуска свекловичного сахара (+745 тыс. тонн). В прошедшем году были увеличены посевные площади под свеклу. А на фоне благоприятных погодных условий аграрии увеличили сахаристость и урожайность сахарной свеклы, что позволило переработать больше сахарной свеклы (+9% — до 44,4 млн тонн). Переходящие остатки с 2022 года выросли на 5% до 3,8 млн тонн.

В 2023 году сезон производства сахара начался 1 августа и планирует окончиться в третьей декаде марта 2024 года. Ожидаемая продолжительность сезона составит 233 дня. По итогам сезона 2023/2024 в России ожидается рост производства сахара на 11% — до 6,9 млн тонн, включая 0,3 млн тонн сахара из мелассы. Увеличение показателя в основном обусловлено ростом объема переработанной свеклы (+12%) до 47 млн тонн, что было поддержано более высокой дигестией свеклы урожая сезона 2023/2024 — согласно предварительным данным, она выросла с 16,6 до 17,1%. Переходящие остатки с сезона 2022/2023 оцениваются на уровне 0,1 млн тонн (−87% к предыдущему сезону).

По итогам 2023 года в России 67% производства сахара приходилось на пять компаний. «Продимекс» занимает лидирующие позиции среди производителей — однако в отчетном периоде его доля снизилась до 20,5% (−1,1 п. п.). На второе место поднялась «Русагро» с долей 14,8% (+1,3 п. п.). Третье место занимает «Доминант» с долей 14,6% (+0,4 п. п.). Изменение долей компаний в общем производстве сахара в отчетном периоде было обусловлено различиями в размере урожая сахарной свеклы в регионах присутствия заводов компаний.

среди производителей

сахара в России

В 2023 году экспорт сахара из России вырос на 265% (+504 тыс. тонн) — до 694 тыс. тонн. В связи с возросшим производством и профицитом сахара на внутреннем рынке выросли поставки в страны ближнего зарубежья, в частности было экспортировано на 252% (+476 тыс. тонн) больше предыдущего года. Поставки в страны дальнего зарубежья вслед за экспортом в страны СНГ также значительно выросли и составили 30 тыс. тонн (+28 тыс. тонн, или рост в 17 раз ). Крупнейшим покупателем российского сахара традиционно является Казахстан — в 2023 году страна ввезла 332 тыс. тонн (+182 тыс. тонн, или +121%) сахара. Вторым по объемам закупок в 2023 году был Узбекистан, не импортировавший сахар из России предыдущие 2 года.

В 2023 году ввоз сахара в Россию снизился (−31%), составив 204 тыс. тонн. Основное влияние оказало падение импорта сырца до 19 тыс. тонн по причине роста собственного производства. При этом годом ранее было импортировано 195 тыс. тонн сахара-сырца из зарубежных стран (с 2017 по 2021 год сахар-сырец в Россию не импортировали).

тонн

тонн

ближнего зарубежья

тонн

тонн

дальнего зарубежья

тонн

Федеральной таможенной службы

Среднегодовая цена сахара на базисе Краснодара в 2023 году составила 51,5 руб./кг без НДС — на 1% выше уровня предыдущего года. Положительная динамика цен обусловлена ростом мировых цен на сахар-сырец, ослаблением курса рубля, при этом во втором полугодии данный эффект был частично компенсирован ожиданиями высокого урожая сахарной свеклы. В декабре рыночная цена сахара составила 47,8 руб./ кг, что на 9% выше уровня аналогичного месяца предыдущего года.

сегмента «Русагро» в 2023 году

руб.

руб.

сахарного сегмента

тонн

тонн

за календарный год

по скорректированной EBITDA

Сахарный бизнес «Русагро» представлен девятью сахарными заводами, расположенными в Тамбовской, Белгородской, Курской и Орловской областях в непосредственной близости к территориям культивирования сахарной свеклы сельскохозяйственным подразделением Компании. В Тамбовской области Компания управляет Знаменским, Никифоровским и Жердевским сахарными заводами, в Белгородской области — Чернянским, Валуйским и заводом «Ника», в Курской области — Кривецким и Кшенским, в Орловской области — Отрадинским.

В течение 2023 года максимальная мощность переработки сахарной свеклы заводами «Русагро» не изменилась и составила 53 350 тонн свеклы в сутки.

За сезон (период с августа по июль) Компания может произвести около 900 тыс. тонн сахара в зависимости от уровня дигестии из свеклы без учета выработки сахара из мелассы.

В результате переработки сахарной свеклы на заводах «Русагро» вырабатываются два основных побочных продукта — жом и меласса. Жом заводы гранулируют и реализуют сторонним предприятиям, а мелассу используют для дополнительной выработки сахара и выпуска бетаина. В Компании действует две станции дешугаризации — на Знаменском и Чернянском сахарных заводах — общей мощностью переработки 327 тыс. тонн мелассы за сезон. При этом в прошедшем году за счет повышения эффективности работы и сокращения простоя ввиду проведения планово-профилактических работ удалось увеличить мощность на 4%, что дает дополнительный объем переработки 12 тыс. тонн в год. Применение станций дешугаризации позволяет дополнительно производить до 120 тыс. тонн сахара и 30 тыс. тонн бетаина в год, благодаря чему «Русагро» вышла в мировые лидеры по производству этой аминокислоты.

В число активов Компании входит крупяной завод АО «Геркулес», являющийся предприятием по переработке зерновых культур с собственной фасовочной линией. Для канала В2В на заводе производятся гречневая крупа и гречневый продел, для канала В2С — фасованные гречневая и рисовая крупы.

Продуктовый портфель Компании включает пять брендов сахара различных ценовых категорий: «Русский сахар», «Чайкофский», «Брауни», Mon Cafe, «Хороший», а также бренд «Теплые традиции», под которым выпускаются крупы и сахар. Компания из года в год является лидером на рынке потребительского сахара, и торговые марки «Русский сахар», «Чайкофский», «Брауни» и Mon Cafe занимают первые позиции на рынке в своих сегментах. Бренды сахара Компании также являются самыми востребованными марками среди российских потребителей — торговые марки «Русский сахар» и «Чайкофский» показывают стабильно высокие уровни узнаваемости и лояльности к брендам.

В 2023 году «Русагро» инвестировала 2 млрд руб. в развитие и поддержание сахарного сегмента — на 66% больше уровня предыдущего года. В результате по итогам отчетного периода около 55% инвестиций было направлено на поддержание существующих мощностей сахарного бизнеса — капитальный ремонт или замену оборудования, реконструкцию производственных объектов и повышение надежности операционных процессов. Остальная часть средств пошла на развитие — повышение качества сырья и готовой продукции, автоматизацию, сокращение производственных потерь сахара и расхода топлива (газа), оптимизацию процессов.

- Знаменский завод

- Никифоровский завод

- Жердевский завод

- Завод «Ника»

- Кривецкий завод

- Отрадинский завод

руб.

руб.

- Кшенский завод

- Кривецкий завод

- Отрадинский завод

- Знаменский завод

- Никифоровский завод

- Чернянский завод

- Жердевский завод

- Завод «Ника»

руб.

В дополнение к технологическим проектам сахарный бизнес «Русагро» изучает возможности извлечения дополнительной прибыли от переработки побочной продукции, образующейся на разных этапах производственной цепочки. В 2023 году была начата реализация комбинированных кормовых добавок на основе свекловичного жома и различных видов меласс.

Помимо прочего, изучаются возможности извлечения дополнительной прибыли из рафината. В 2023 году проведены научно-исследовательские работы по электродиализу рафината, на 2024 год запланированы работы по пиролизу и сжиганию рафината. Основная цель этих работ — получение калийных удобрений. Дополнительно на 2024 год запланированы тесты по кормлению КРС рафинатом в качестве кормовой добавки.

сырья

сахара

и логистика

В 2023 году объем переработанной заводами «Русагро» сахарной свеклы рекордно увеличился на 20% — до 5,7 млн тонн. В том числе 4 млн тонн сырья было поставлено с полей сельскохозяйственного бизнеса Компании. Всего по итогам сезона, который начался с конца августа 2023 года, переработали 6,6 млн тонн свеклы, включая 4,7 млн тонн свеклы, максимальный урожай, когда-либо собранный Компанией, — и на 29% больше, чем сезоном ранее. Причиной стало увеличение посевов, а также урожайности сахарной свеклы.

По итогам 2023 года уровень сахаристости свеклы при приемке составил 17% (без учета выхода сахара из мелассы), хотя исторически дигестия Содержание сахара в %, сахаристость.не является рекордной, она оказалась на 0,6 п. п. выше показателя предыдущего года.

«Русагро»

В результате в 2023 году «Русагро» произвела рекордный с 2018 года объем — 925 тыс. тонн сахара — на 20% больше (+155 тыс. тонн), чем годом ранее. Этот объем включает 118 тыс. тонн (+1%) сахара из мелассы, полученной от переработки свеклы сезона 2022/2023, в том числе мелассы, купленной на стороне. В том числе Компания произвела 224 тыс. тонн сахара (+15%) из сторонней свеклы, приобретенной у фермеров.

За сезон 2023/2024 планируется выпустить 903 тыс. тонн сахара — на 33% выше уровня предыдущего сезона (+224 тыс. тонн) без учета сахара из мелассы, поскольку наблюдается повышенный уровень заготовки свеклы.

В 2023 году «Русагро» существенно увеличила продажи сахара на 25% (+214 тыс. тонн) — до 1 067 тыс. тонн. Положительная динамика обусловлена в основном увеличением производства сахара, а также развитием продаж в ключевых каналах и на экспорт. Помимо сахара, было реализовано 277 тыс. тонн жома (+46%), рост продаж которого также является следствием повышения объемов производства, 45 тыс. тонн рафината (−35%), 32 тыс. тонн бетаина (+21%) и 5 тыс. тонн круп (−37%). Произведенная меласса была использована внутри бизнеса для выпуска дополнительного сахара, а дефекат использован для собственных нужд Компании в качестве удобрения для обработки и улучшения почв.

В 2023 году «Русагро» экспортировала 359 тыс. тонн продукции, что на 90% выше уровня предыдущего года и является максимальным значением за всю историю продаж Компании. Ранее основной экспортной продукцией с точки зрения объема поставок для сахарного бизнеса являлся жом, однако в 2023 году Компания смогла нарастить экспорт сахара практически в 10 раз, который составил 126 тыс. тонн (+875%). Такой объем экспорта является рекордным для Компании. Основные покупатели были из стран СНГ.

Обеспечить такой скачок экспортных продаж позволил запуск проекта по производству и продаже сахара-сырца на экспорт, а также открытие новых экспортных рынков и усиление позиции на существующих. Экспорт жома в отчетном периоде увеличился до 202 тыс. тонн (+34%). Рост показателя связан с ростом производства, а также с изменением ценовой конъюнктуры по экспортным направлениям.

Несмотря на включение в июне 2022 года жома в санкционный пакет Европейского союза, Компании удалось не только успешно переориентировать экспорт, но и нарастить его объемы. Крупнейшим экспортным направлением продаж жома стали ОАЭ. Практически весь бетаин был направлен на экспорт, который составил 31 тыс. тонн (+22%).

В 2023 году 20% объема продаж сахара и 22% выручки от продаж сахара пришлись на потребительский сегмент. Хотя доля B2C-сегмента от общего объема продаж немного снизилась, по причине обгоняющего роста доли В2В-сегмента (+27%), тем не менее В2С показал рост 16% по объемам продаж, что в условиях высококонкурентного рынка является значительным прорывом. Увеличение продаж в В2С в 2023 году связано с развитием продаж фасованного сахара преимущественно для ключевых клиентов, а также с увеличением доли в категории «Кусковой сахар» до 55% (+4 п. п. к прошлому году). В В2В-сегменте рост продаж произошел в основном в канале индустриальных клиентов, а также экспорте.

Объем продаж сахара под собственными брендами составил 140 тыс. тонн, что на 12% меньше уровня 2022 года. В отчетном периоде бренды «Русский сахар» и «Чайкофский» продолжили занимать первое и второе места на российском рынке белого кускового сахара, а «Брауни» снова стал лидером на рынке коричневого кускового сахара.

В отчетном периоде произошло расширение ассортимента продукции за счет выпуска на рынок двух новинок в категории «Печенье» (сдобное «Чайкофский» с шоколадом, сдобное «Чайкофский» с клюквой).

По результатам исследования AC Nielsen за декабрь 2023 года суммарная доля рынка пяти брендов сахара «Русагро» — «Русский сахар», «Чайкофский», Mon Cafe, «Хороший» и «Теплые традиции» — составила 55% (+4 п. п.) на рынке кускового белого сахара. Доля рынка рассчитана по среднегодовым значениям. Доля «Брауни» составила 23% (−11 п. п.) на рынке коричневого кускового сахара в России.

Согласно данным Tiburon, в 2023 году торговые марки «Русский сахар» и «Чайкофский» снова показали высокий уровень узнаваемости брендов — для «Русского сахара» он составил 85%, для «Чайкофского» — 61%. Показатели практически не меняются третий год подряд. Лояльность к бренду «Русский сахар» за год выросла до 50% (+2 п. п.), а к бренду «Чайкофский» — выросла до 25% (+4 п. п.).

тонн

В 2023 году выручка сахарного сегмента «Русагро» выросла на 31% — до 64,8 млрд руб. (+15,2 млрд руб.). Увеличение выручки обусловлено ростом среднегодовой цены реализации сахара и увеличением объема продаж (+25%). Скорректированная прибыль до выплаты налогов и амортизации (EBITDA) поднялась на 22% — до 19,2 млрд руб.(+3,5 млрд руб.). Рентабельность по скорректированной EBITDA сахарного сегмента «Русагро» составила 30%, что на 2 п. п. ниже уровня 2022 года.

руб.

руб.

бизнес

тонн

в России за год

свинины в России

тонн

из России

тонн

в Россию

весе в России (без НДС)

В 2023 году производство свинины выросло на 5% (+236 тыс. тонн) Эквивалентно около 6,1 млн тонн свинины в живом весе. составило 4,8 млн тонн свинины в убойном весе. Сельскохозяйственные организации увеличили объем производства (+7%, или +281 тыс. тонн), тогда как производство в крестьянско-фермерских и личных подсобных хозяйствах снова продемонстрировало заметное падение (−11%, или −45 тыс. тонн). Рост выпуска свинины в России обусловлен расширением производственных мощностей ключевых игроков рынка.

тонн

В 2023 году на семь крупнейших производителей свинины пришлось 44% всего производства в России. Место лидера рынка сохраняет АПХ «Мираторг» — благодаря запуску новых мощностей компания увеличила объем выпуска продукции на 139 тыс. тонн в живом весе (+21%) и заняла 13,3% (+1,7 п. п.) рынка свинины, произведя 804 тыс. тонн свинины в живом весе. Второе место третий год подряд сохраняет АО «Сибагро» — его доля оценивается в 6,2% (−0,5 п. п.). Объем его производства за год снизился до 378 тыс. тонн (−10 тыс. тонн). «Русагро» по итогам 2023 года сохраняет третье место в рейтинге производителей, объем производства составил 334 тыс. тонн, что всего на 2 тыс. тонн меньше, чем годом ранее. Доля компании составляет 5,5% (−0,3 п. п.). При этом отставание «Русагро» от второго места в рейтинге — АО «Сибагро» — сократилось до 44 тыс. тонн.

В 2023 году экспорт свинины (полутуши, крупный кусок, индустриальный продукт и полуфабрикаты) и свиных субпродуктов из России показал рост по сравнению с предыдущим годом на 34% — до 220 тыс. тонн (+56 тыс. тонн). Адаптация к текущим реалиям и решение проблем с логистикой, страхованием и платежами позволили не только восстановить объемы уровня 2020–2021 годов, но и превысить их.

Ключевой страной сбыта на рынках дальнего зарубежья остается Вьетнам с долей 75% (39% от всех отгрузок). В структуре импорта Вьетнама российские производители занимают второе место с долей около 30%, лидером остается ЕС — 42%, Бразилия входит в тройку с долей 18%. Восстановление собственного производства и низкая покупательская способность не позволили увеличить общий импорт свинины во Вьетнам.

Среди других стран дальнего зарубежья можно выделить:

Сербия (объем 9,6 тыс. тонн) — трехкратный рост объемов импорта из РФ, переориентация на российских поставщиков с более низкими ценами в сравнении с ЕС, на фоне вспышек АЧС в Европе.

Монголия (9,2 тыс. тонн) — четверть всех поставок на рынок Монголии составили полутуши от производителей, имеющих предприятия на Урале и в Сибири.

Гонконг — рост поставок относительно 2022 года на 90%, однако объем остается крайне низким относительно предыдущих периодов. Основной причиной неполного восстановления стали сохраняющиеся проблемы с реэкспортом продукции в страны Азии и отдельные провинции Китая (Тайвань, Макао).

Благодаря успешному развитию локального производства последние несколько лет импорт свинины в Россию сохраняется на низком уровне. Отмена квот на беспошлинный ввоз замороженной свинины, ослабление рубля и рост объемов собственного производства практически обнулили импорт. Цены на свинину на российском рынке одни из самых низких в мире.

тыс. тоннСвинина включает полутушу, крупный кусок, индустриальный продукт и полуфабрикаты.

тыс. тоннСвинина включает полутушу, крупный кусок, индустриальный продукт и полуфабрикаты.

руб./кг без НДС

сегмента «Русагро» в 2023 году

руб.

руб.

мясного сегмента

тонн

свиноводства

тонн

Мясной сегмент «Русагро» представлен тремя вертикально интегрированными кластерами: два в Центральной России — в Тамбовской и Белгородской областях и один на Дальнем Востоке — в Приморском крае. Запуск кластера в Приморском крае состоялся в 2021 году.

Каждый кластер включает собственные племенные фермы, площадки по выращиванию живка, комбикормовый завод, убойное и мясоперерабатывающее производство, завод по утилизации боенских отходов.

Под управлением «Русагро» находится 26 товарных свиноводческих комплексов и 6 племенных ферм для воспроизводства стада. По итогам 2023 года общее поголовье продуктивных свиноматок составило около 118 тыс. голов. За прошедший год было запущено в эксплуатацию 2 новые площадки.

Свинокомплексы Компании работают по мировым стандартам и используют последние достижения науки и техники в свиноводстве и кормлении. Предприятия являются современными и экологически безопасными производственными площадками с высоким уровнем автоматизации. В комплексах уделяется особое внимание соблюдению требований биобезопасности, а также действует система навозоудаления и утилизации отходов.

Потребность поголовья в комбикорме полностью обеспечивают три комбикормовых завода «Русагро» мощностью производства более 1,5 млн тонн в год, включая 1 млн тонн в Центральной России и 0,5 млн тонн в Приморском крае. В 2023 году завершена модернизация комбикормового завода в Белгородской области. Производительность увеличилась с 12 до 20 тонн в час, что позволило белгородскому филиалу выйти на полное самообеспечение кормами. В октябре 2023 года завод «Русагро-Приморье» начал реализацию на внешнем рынке комбикормов собственного производства.

На заводах функционируют производственные линии для выпуска гранулированного комбикорма для животных всех технологических циклов. В производственно-технических лабораториях проводятся химические, технические и бактериологические анализы с высокой точностью.

Мощность хранения на элеваторе в 2023 году составила 280 тыс. тонн, включая 120 тыс. тонн в Приморском крае. Также мясной бизнес располагает «рукавами» для хранения зерновых мощностью единовременного хранения 380 тыс. тонн. Наличие собственных мощностей хранения позволяет обеспечивать закупку ингредиентов в наиболее оптимальные сроки и в периоды низких цен.

Убойное и мясоперерабатывающее производство «Русагро» включает все этапы переработки и выпуска готовой продукции: линию убоя, цех обвалки, цех производства охлажденных полуфабрикатов, цех производства субпродуктов и цех утилизации для переработки технических отходов. В 2023 году мощность убоя выросла на 1% — до 765 голов в час, а мощность обвалки — на 1% — до 607 голов в час благодаря повышению эффективности кластера в Приморском крае.

Основными категориями производимой продукции являются полутуши, крупный и мелкий кусок, охлажденные полуфабрикаты и субпродукты. На предприятии внедрена система менеджмента безопасности пищевых продуктов, которая позволяет снизить риски на всех этапах производства. Соблюдается принцип соответствия техническому регламенту «О безопасности мяса». Наибольшая часть животных, направляемых на убой в 2023 году, поступила с собственных свинокомплексов Компании (97% по сравнению с 95% в 2022 году).

Цех утилизации обеспечивает глубокую переработку отходов от убоя и обвалки. Из крови производят кровяную муку, из туш животных, погибших в результате падежа, обрезков, костей и бракованной продукции — мясокостную муку и кормовой или технический жир. Часть продукции используется в составе кормов, а часть — реализуется другим компаниям.

С 2016 года «Русагро» реализует мясную продукцию под собственной торговой маркой «Слово мясника». За последние шесть лет Компания добилась высокого уровня узнаваемости бренда и обеспечила стабильный рост доли на рынке в своей категории и лояльности со стороны потребителей. Увеличение доли рынка за последний год обусловлено ростом бренда в категориях «Фарш», «Кулинария», «Маринады», «Крупный кусок». Бренд увеличил узнаваемость и лояльность за счет консистентной поддержки на ТВ, в интернете, проведения трейд-маркетинговых активностей.

Ключевые успехи бренда — повышение качества продукции, рост дистрибуции в категориях с добавленной ценностью (фарши, кулинария, маринады), запуск более 12 дифференцированных новинок, а также достижение позиции № 1 по объему продаж в канале e-commerce.

Широкая линейка продуктов бренда регулярно пересматривается для удовлетворения меняющихся потребностей рынков. В 2023 году были запущены новинки в категориях «Гриль» (колбаски «Нежные», ребрышки «Испанские»), «Кулинария» (котлеты «Сливочные», котлеты «3 мяса»), «Маринады» (ребрышки «Барбекю» в ягодном соусе, ребрышки со смородиной, карбонад «Праздничный», окорок «Нежный», лопатка в кисло-сладком маринаде, жаркое по-деревенски, жаркое «Домашнее» с грибами, фарш «Тамбовский. Премиум»). Кроме того, «Русагро» активно развивает здоровое питание. В ассортименте бренда присутствует продукция, которую можно готовить на пару (котлеты, биточки), а также продукция для запекания в духовке (линейка маринадов).

В 2023 году на мясоперерабатывающем заводе в Приморском крае прошла проверка качества и безопасности продукции в интересах компании Mars — крупнейшего производителя продуктов длительного хранения. На этот раз аудиторы проверяли качество и безопасность производства мясокостной муки.